Прошедший 2010 г. можно назвать годом восстановления российского ИТ-рынка. В то время как 2009 г. был общепризнанным годом падения, а 2011 г., скорее всего, будет характеризоваться как год стабилизации.

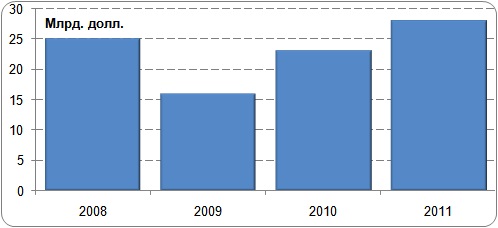

Конечно, речь идет не об абсолютных цифрах, поскольку уровня 2008 г. рынок, по мнению большинства аналитиков, интегрально еще не достиг (см. рис. 1).

Рис 1. Российский рынок ИТ.

Источник: IDC

Хотя абсолютные цифры вещь непростая. На традиционной аналитической панели, которая регулярно проводится в рамках ежегодных конференциях IT-Summit, участники сетуют на несовпадение оценок объемов российского ИТ-рынка различными аналитическими компаниями. А на нынешнем Саммите в Суздале (апрель 2011 г.) даже прозвучало, что разброс оценок сильно возрос. Наверное, это так, поскольку в кризисно-посткризисный период открытость источников информации понизилась, а методическая уязвимость оценок в силу этого повысилась. Однако, причина еще и в отсутствии единого подхода в оценке ИТ-рынка. Например, та же компания IDC, на оценки которой в значительной степени ориентируется рынок, в 2010 г. включила в структуру ИТ-рынка смартфоны, причем с долей порядка 10%. А у других компаний этого еще нет. Вот и одна из заметных причин расхождений. Но, несмотря на расхождения, есть определенный консенсус в оценке, что до уровня 2008 г. наш рынок не дорос процентов на 10.

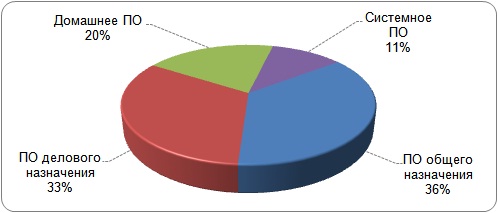

Что можно сказать об изменении структуры ИТ-рынка, объемов его основных сегментов? Традиционно к ним относят аппаратные средства, ПО и услуги. На последние две составляющие IDC в структуре российского ИТ-рынка 2010 г. выделяет соответственно 17% и 10%. С другой стороны, есть оценка аналитической службы софтверной компании «1С», согласно которой на ИТ-услуги приходится около 30%, на софт — порядка 17%. Разброс серьезный, но все зависит от того, кто что вкладывает в соответствующие понятия. IDC выделяет инфраструктурное ПО и приложения, а «1С» вводит 4 сегмента: ПО общего назначения; ПО делового назначения; домашнее ПО и сегмент ПО хардверных вендоров (HP, Cisco и др.), причем последний сегмент компания ранее не учитывала. Есть и еще одна специфическая составляющая этого рынка — разработка ПО на экспорт. Данный рынок традиционно оценивается ассоциацией РУССОФТ, и он достаточно интенсивно развивается. В 2010 г. экспорт ПО продемонстрировал повышательную динамику +13% (по сравнению с +5% в кризисном 2009 г.), хотя до докризисных 2006 и 2007 гг., где ежегодный рост составлял прядка 50%, это далеко, как и до 2008 г. (+21%). Важнее, однако, то, что в своем последнем исследовании РУССОФТ отмечает такую тенденцию, как резкое повышение интереса традиционных игроков этого рынка к российскому рынку. Уже 83% компаний, участвующих в опросе, отметили это, а значит, скоро придется задуматься над вопросом появления новой составляющей на российском рынке ПО.

Рис. 2. Сегментация рынка лицензионного ПО в России в 2010 г.

Источник: по материалам «1С»

Если анализировать динамику, то в 2010 г. рынки ПО и ИТ-услуг, по оценкам IDC, показали сравнимый рост

IDC и на 2011 г. прогнозирует опережающий рост аппаратных средств (на 26%) по сравнению с ПО (15%) и ИТ-услугами — на 20%. Прогноз ITResearch по рынку компьютеров и периферии более консервативен — рост не более 15%. Различие снова существенное, но не надо забывать, что в структуре «железа» IDC учитывает быстрорастущий сегмент смартфонов.

Я всегда был приверженцем того, что для оценки происходящих процессов важны не столько абсолютные цифры, сколько анализ качественных явлений.

Надо сказать, что первые признаки количественного восстановления были отмечены нами еще по итогам первой половины прошлого года (см. статью «Рост после падения», «Бестселлеры IT-рынка», 2010 № 4). Уже тогда прекратилась отрицательная динамика год/год, и снова пошел рост.

В целом 2010 г. характеризуется отсутствием сильных возмущающих факторов, такого порядка, как, например, известные аномалии 2009 г. — ажиотажный спрос населения в начале года, отмена тендеров, слив складов дистрибуторами. Хотя и сейчас не обошлось без перегибов, в качестве примера можно привести затоваривание складов дистрибуторов в конце года. Вендоры, почувствовав долгожданный спрос, перестарались с поставками и довольно надолго «закупорили» рынок в ряде сегментов. Но в целом рынок стал более стабильным, постепенно вернулся сезонный фактор, начал увеличиваться уровень конкуренции.

Рынок как бы вышел на новый квазистационарный уровень, и начали развиваться тенденции, соответствующие не переходным процессам восстановления, а некой новой рыночной конфигурации.

Подробнее о текущем состоянии и основных тенденциях развития российского ИТ-рынка см. статью «Год восстановления», «Бестселлеры ИТ-рынка», № 2, 2011.